はじめに

こんにちは。年収1,000万円を超えたあたりから、5人家族の我が家の家計管理はどんどん“ずぼら”になってきました。とはいえ、まったく何もしていないわけではありません。毎年100万円以上の資産を増やすことを目標に、最低限の確認や工夫は行っています。将来の大型出費に備えるための“ゆるいけど成果は出る”家計管理術を、具体例とツールの活用方法を交えてご紹介します。

我が家のずぼら管理の基本スタイル

年度始まりに「予算」を決める

最初にやることは“大型出費の確保”

住宅ローンや車の車検、子どもの教育費など、避けられない大きな支出が見えている場合は、まずその分を“先取り”で予算に組み込んでおきます。具体的には次のような項目を、ざっくりと想定金額を決めて確保します。

| 項目 | 月額(円) | 年額(円) | 説明 |

|---|

| 住宅関連 | 150,000 | 1,800,000 | 住宅ローン、管理費、修繕積立金、固定資産税などを含む目安。 |

| 車関連 | 50,000 | 600,000 | ガソリン、保険、車検、メンテナンス費、駐車場代などを合算した月平均。 |

| 子ども関連 | 100,000 | 1,200,000 | 学費、習い事、塾費、教材費、プレゼント代など。人数や年齢により大きく変動。 |

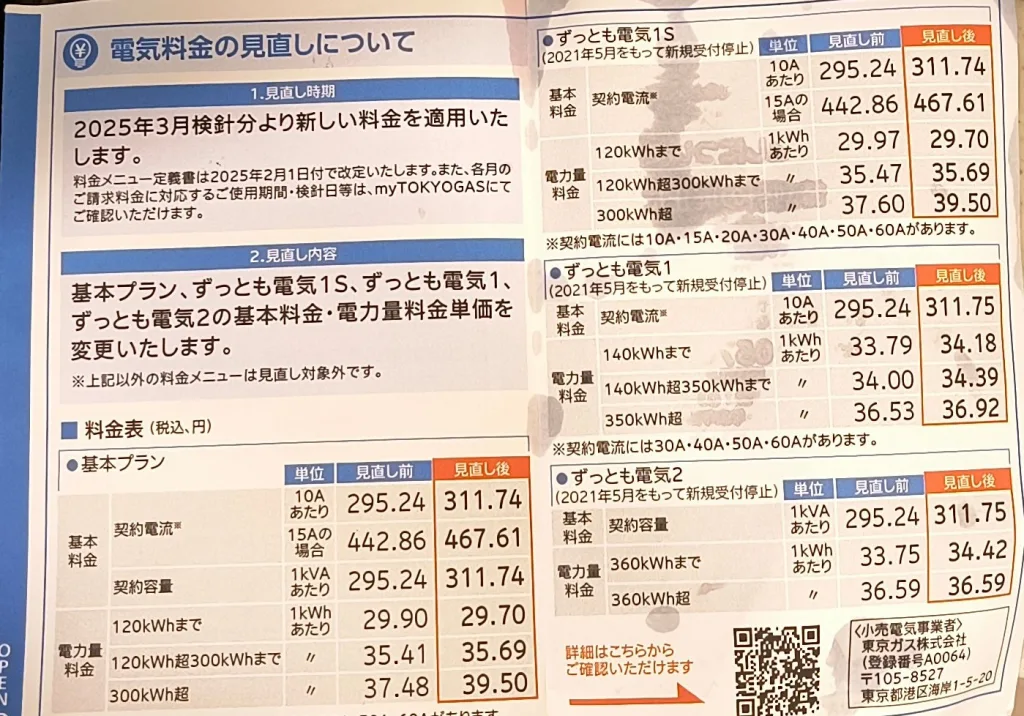

| 生活費 | 150,000 | 1,800,000 | 食費や日用品費、水道・光熱費、衣服代などをまとめた目安。 |

| 娯楽費・外食費 | 70,000 | 840,000 | 外食、レジャー、キャンプ、旅行、小さなイベント費用など。 |

| サブスク費用 | 3,500 | 42,000 | Amazon Prime、Kindle、Google系などのサービス合計(仮設定)。 |

| お酒代 | 10,000 | 120,000 | 毎月1万円(ビール・チューハイなど1ケース)購入と想定。 |

| お小遣い(夫婦合計) | 80,000 | 960,000 | 夫婦2人分の趣味・買い物などの個人支出。 |

| 会社関連 | 10,000 | 120,000 | 飲み会や仕事用スーツ代など。 |

| 実家への帰省(年1〜数回) | ― | 500,000 | 交通費(新幹線・飛行機・高速代など)、宿泊費、手土産・お土産代などをまとめた年間の目安。 |

| 合計 | 623,500 | 7,982,000 | 月額合計×12(=7,482,000円)+ 帰省費(500,000円) |

|---|

上記のような項目から「今年はどのくらい必要になりそうか」を確認し、とりあえず確保しておくという形にしています。ポイントは「必要な金額を最初にざっくり決めて“もう無いもの”と考える」こと。残りの予算で、頻度や金額を調整しながら使っていくイメージです。

貯蓄・投資額をざっくり決定

「毎年100万円は増やしたい」と思っているなら、そのための投資や貯金を“先取り”で設定します。たとえば、給料日に自動で積立投資に回す仕組みを作っておくと、日々の管理がさらに楽になります。

年度終わりに「実績」を夫婦で確認

年末や年度終わりに「結局どれだけ使ったのか?」「予算からどのくらいズレたのか?」を夫婦で振り返ります。

- 想定外の出費を把握

冠婚葬祭や思わぬ車の故障、子どもの習い事の追加費用など、イレギュラーがどの程度起きたかをざっくりチェック。 - 貯蓄・投資の実績確認

「投資信託の積立をどのくらいできたか?」「銀行口座の残高はどうなったか?」など、資産が増えたかどうかを具体的に数字で見ます。

具体的な支出管理のコツ

大型出費を避けられないなら“最初に確保”が鉄則

住宅ローンや管理費、車検など、どうしても必要になる支出は“削る”のが難しいですよね。そこで我が家では、これらの金額を先に別口座で確保してしまい、残りの「自由に使えるお金」の範囲内で細かなやりくりを考えるようにしています。

車関連の例

年に1度の車検や定期的なメンテナンス費は、事前にある程度想定した上で、車関連の口座(またはカードの支払い用途)にプール。

子ども費用の例

学費・塾費は月々の引き落としだけでなく、教材費や季節講習などで突発的に増えることも。あらかじめまとめて確保しておけば「急な出費」のストレスも軽減できます。

頻度と一回あたりの金額調整で“ゆるく”管理

娯楽や外食など、頻度も金額も変動が大きい支出は、「1回1万円まで」「月に2回程度まで」などざっくりルールを決めておきます。外食やレジャーを我慢しすぎると生活が味気なくなってしまうので、無理のない範囲で楽しむのが我が家のモットーです。

家計簿アプリ「Zaim」の活用

我が家では、日々の支出記録に「Zaim」(https://zaim.net/)という家計簿アプリを使っています。紙の家計簿に毎日コツコツつけるのは正直面倒ですが、Zaimのようなアプリならクレジットカードや銀行口座と連携して自動でデータを取り込んでくれるため、ずぼらな私たちでも続けやすいんです。

レシート読み取り機能

スマホのカメラでレシートを撮るだけで、支出カテゴリに振り分けられます。

月ごとの支出グラフ

「今月は外食費がかなり多いな…」といった状況がすぐに把握できるので、翌月は意識して抑えるなど軌道修正もしやすいです。

Zaimのおかげで「なんとなく支出を見える化」するだけでも、毎月の出費の傾向やムダが分かり、ざっくり管理でも結構しっかりコントロールできます。

年間の収支と資産増減は「Googleスプレッドシート」で一元管理

日々の細かい支出はZaimに任せていますが、毎年の収入・出費・資産の増減はGoogleスプレッドシートでまとめて管理しています。

- 年収の概算入力

夫婦それぞれの年収(ボーナス含む)を1年分まとめて入力。 - 大きな支出の合計

住宅ローン・車検・学費など先取りして確保した金額を入力し、どのくらいの割合を占めているかチェック。 - 資産総額の推移

預貯金だけでなく、投資信託や株式などの評価額も含めて、年ごとにどう推移しているかをグラフ化。

こうすることで、ざっくり管理であっても「今年はどのくらい増やせたか?」が一目瞭然。毎年の資産推移がわかると、「今年も100万円以上増やすぞ!」というモチベーションが高まります。

ずぼらでも資産が増える理由

「日々の家計簿をきっちりつけないと、貯金って増やせないんじゃないの?」と思われる方も多いかもしれません。ところが、我が家はあえて細かい管理をしすぎないことで、無理なく続けられていると感じています。

大きな項目を先取りして抑える

必要不可欠な支出に対して予算オーバーしにくい仕組みを作っておく。

夫婦での目標共有がポイント

「将来、これにこのくらいお金が必要になるから、今年はこのくらい増やしたいよね」というゴールを持っているので、支出が膨らみすぎそうになったらお互いに声を掛け合えます。

ツール活用で最低限の“見える化”

Zaimなどの家計簿アプリとGoogleスプレッドシートで、「大体どれくらい使って、いくら資産が増えているのか」を確認できる仕組みが整っています。夫婦で認識を揃えるときに特に効果を発揮します。

おわりに

年収1,000万円を超えてから、細かい家計管理は面倒に感じてしまい、最初のうちは「本当にこれで大丈夫か?」と不安もありました。しかし、大型出費を先に確保しておく、夫婦で目標を共有する、家計簿アプリやスプレッドシートでざっくり把握といった方法をとることで、無理せず年間100万円以上の資産アップを実現できています。

「家計簿をつけるのが続かない」「何となくお金を使いすぎている気がする」という方は、まずは大きな支出から把握し、先取り貯蓄&ざっくり管理を試してみてはいかがでしょうか。家族の将来を見据えつつも、日々の生活を楽しむ余裕を持ちつつ続けられるので、私たちのような“ずぼら家計管理”でも、意外にうまくいくかもしれません。